随着高净值人士群体的增加,“减轻税务压力”这项规划已是大势所趋,但想要减轻税务压力,核心不在于您往哪移民,而是您成为哪里的税收居民。即便成功移民到一个低税务国家,也不意味着必然就是这个低税率国家的税收居民,这便是问题所在。

因此只有成为低税率国家的税收居民,才能达到减轻税务压力的目的,而针对这一税务判断,每个国家都有较为清晰的法律界定。

这一期,我们继续带大家认领自己的“税籍”所属地,主要涉及的国家和地区有:加拿大、澳大利亚、爱尔兰、卢森堡、土耳其与马来西亚。

加拿大

1. 个人税收居民身份

加拿大税收居民包括在加拿大经常、通常或习惯性居住并生活的个人。其界定的主要参考点为:

① 与加拿大有居住关系,比如家在加拿大、在加拿大有社会与经济利益以及其他与加拿大的关联,皆为重要考量。

② 加拿大税法“视同认定规定(deeming provision)”,适用于那些不在加拿大居住但与加拿大有联系的个人,例如一个纳税年度在加拿大境内停留时间超过 183天或以上,受雇于加拿大政府或加拿大某省,或者跟加拿大保持密切关系(配偶、子女长期居住在加拿大),是否享受加拿大的福利等。

2. 不视为税收居民的实体

合伙企业在加拿大一般不负有纳税义务,合伙企业的收入在合伙人的层面征税。然而,就CRS 而言,合伙企业实际管理所在地(place of effectivemanagement)位于加拿大的, 应视为加拿大税收居民。

加拿大的基本个人免税额2020年上调为$13229元,预计在2023年,将调至$15000元。

加拿大,个人所得税分为两部分,联邦个人所得税与各省征收的个人所得税,均采用累进税率。2020年加拿大联邦税率:

(1)年收入$48,535以下,税率15%;

(2)$48,535至$97,069,税率20.5%;

(3)$97,069至$150,473,税率26%;

(4)$150,473至$214,368,税率29%;

(5)$214,368以上的收入,无论有多高,税率一律33%。

联邦企业所得税的基本税率是应税收入的38%,联邦税收减免后为28%,一般减税后,净税率为15%。对于加拿大控股私营小型微利企业,净税率为10%。

澳大利亚

1. 普通法个人税收居民身份认定

① 澳洲税务居民指“居住”在澳洲境内的个人。一般而言,居住概念需要考虑个人在相应纳税年度的整体情况,包括:

a. 停留在澳大利亚境内的意图或目的;

b. 家庭、经营活动和就业与澳大利亚的关联程度;

c. 个人资产所在地和维护情况;

d. 社会和生活安排。

② 如个人不满足普通法对于居住的认定,但符合澳大利亚税法陈述的以下三条成文法认定中的任一条,仍应被认定为澳大利亚税收居民:

a. 其住所、永久性居住地位于澳大利亚的个人(永久性居住地不在澳大利亚境内的除外);

b. 其在一个纳税年度内在澳大利亚境内实际停留时间超过183的个人(习惯性住所不在澳大利亚境内的除外);

c. 缴纳联邦政府公务员养老金的个人(包括其配偶及16 岁以下的孩子)。

2. 不视为税收居民的实体

在澳大利亚,合伙企业通常没有纳税义务。通过合伙企业经营所得的收入在合伙人层面征税。根据CRS,实际管理机构所在地位于在澳大利亚的合伙企业(并非有限合伙企业) 为澳大利亚居民。

澳大利亚个人所得税税率采用超额累进税率,从0~45%不等。

澳大利亚公司所得税为30%。若公司亏损,可以从当年所得税中扣减。

爱尔兰

1. 个人税收居民身份认定

分为居民(Resident)、普通居民(Ordinary Resident)、永久居民(Domicile)3种认定方式,判断方式分别是:

居民(Resident),在一个自然年内,在爱尔兰居住183天或以上,则属于当年“税务居民”,需要对爱尔兰境内收入缴税,同时对于爱尔兰境外产生的收入,只要是汇到爱尔兰所用,这部分也要缴税。

普通居民(OrdinaryResident),如果已经在爱尔兰作为“居民”纳税满三年,那么从第四年开始,将成为税务“普通居民”。普通居民要对爱尔兰境内和境外的所有收入纳税,但是有一定程度的免税。

如果作为“普通居民”离境,税务上依旧会按照“普通居民”征税,直到连续三个纳税年度每年在爱尔兰居住不足183天为止。

永久居民(Domicile),爱尔兰税务永久居民是指将爱尔兰作为祖国且希望将其永久作为祖国的居民,通常意义上就是指拥有爱尔兰国籍的人。爱尔兰税务永久居民也需要对其全球收入纳税,同时也有一定的免税项。

2. 税收居民的实体

一般而言,在爱尔兰境内设立实体、分支机构或者办事处开展贸易活动都会被视为爱尔兰税收居民实体,除非依据适用的双边税收协定,该公司不被视为爱尔兰税收居民的情况除外。

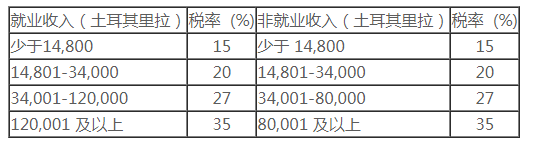

2019年1月1日起,爱尔兰个人所得税40%收税比例的起征点从€34550上调至€35300。年收入在€35300以下的单身人群,只需按照20%的比例缴纳个税即可(有家庭者税率更低);年收入超过€35300,那么超出的部分按照40%的比例缴纳个税。

爱尔兰企业所得税方面是12.5%,为全球最低税率的国家之一。

卢森堡

1. 个人税收居民身份认定

如果个人在卢森堡拥有居所或习惯住所,则该个人被视为符合“习惯性住所”的标准,属于卢森堡的居民纳税人。任何人在卢森堡居住时间连续超过6个月(可跨两个公历年度),则被视为符合“习惯性住所”的标准,视同其从入境首日起即为居民纳税人,除非有税收协定另行约定。

2.税收居民的实体

根据法律合法注册;或实际管理机构在卢森堡的企业为卢森堡税收居民实体。

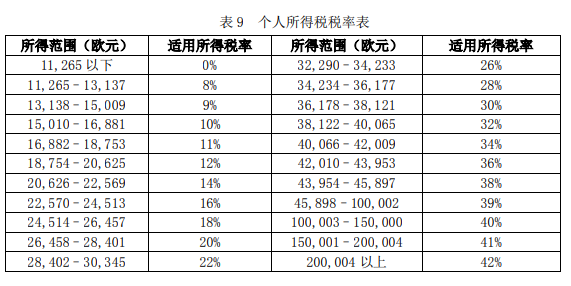

卢森堡对个人所得税分3类纳税人17个累进档次,税率从0-40.56%不等(包含团结税4%)。2009年以来的起征点为单身年收入11450欧元、夫妻二人22700欧元。有小孩的家庭所得税起征点较高、税率较低。

卢森堡在企业所得税应纳税额基础上加征 7%附加税(失业基金),因此2019年,企业所得税实际税负率一般情况下为19.26%。除此之外,首都卢森堡市内的企业还需加征6.75%的地方市镇商业税,企业所得税综合税率约为26.01%

土耳其

1. 个人税收居民身份认定

根据 CRS 的相关要求,所有居住在土耳其境内的个人、以及由于工作需要而居住在土耳其境外的隶属于国家机关或总部位于土耳其的组织和机构的土耳其公民都视为土耳其税收居民。

下列个人被认为居住在土耳其(也因此为土耳其税收居民):

① 永久住所位于土耳其境内;

② 一个公历年度内在土耳其境内连续停留超过六个月(临时离境不影响连续居住时间的计算)。

但满足以下条件的外籍人士即使在土耳其境内停留超过六个月也不会被认定为土耳其税收居民:

① 临时性目的或商业目的来到土耳其的商人、科 学家、专家、政府官员、新闻通讯人员,以及以求学、医疗、 休闲、度假等目的在土耳其停留的个人;

② 因拘留、定罪或疾病等非自身控制的原因被迫停留在土耳其境内的个人。

2. 不视为居民税收的实体

通常情况下,合伙企业在土耳其不被视为纳税实体。然而基于 CRS 报告目的,若合伙企业将其实际管理机构设立在土耳其境内,将被认定为土耳其税收居民。

在土耳其,基金会也不是纳税实体。但由于基金会的经济活动大多通过商业企业发生,因此如果同基金会有关的商业企业设立在土耳其境内,则该商业企业将视为土耳其税收居民。

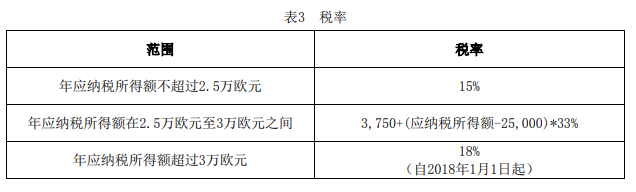

土耳其个人所得税税率介于15% 和 35% 之间,按照超额累进制征收,具体税率如下表。

企业所得税方面,2018 年、2019 年和 2020 年,土耳其将所有企业的所得税税率将从 20%提高到 22%。

马来西亚

1. 个人税收居民身份认定

居民纳税人的划分标准是居住地和居住时间。从居住时间来看,符合以下四种情况之一的为居民纳税人:

① 在一个纳税年度(公历年,下同)中在马来西亚居住至少182 天;

② 在一个纳税年度中在马来西亚居住不足 182 天,但与相邻纳税年度连续居住之和至少 182 天;

③ 在四个纳税年度中有三个纳税年度居住不少于 90 天;

④ 在该纳税年度的前三年是居民纳税人的。

2. 居民税收的实体

指公司董事会每年在马来西亚召开、公司董事在马来西亚境内掌管公司业务,居民企业就来自全世界的所得(经营和非经营所得)纳税。

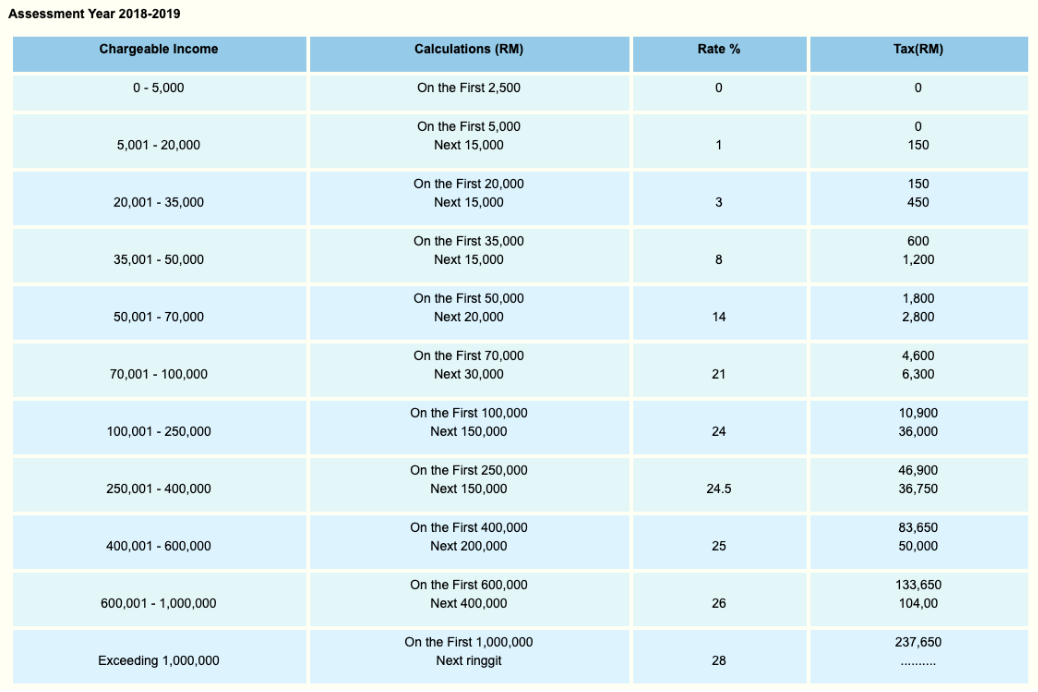

马来西亚个人所得税税率采用超额累进税率,从0~28%不等,共11个等级。

(点击可放大图片)

马来西亚标准公司税税率为24%,中小型居民企业(即在马来西亚注册成立,实收资本为250万令吉以下,且不属于拥有超过该限额的公司的企业集团,并且该课税年度业务收入总额不超过5000万令吉) 其取得的第一个60万令吉(从2020课税年起)以内的所得适用税率为17%,超过部分的所得适用税率为24%。

了解不同国家和地区的税务居民身份认定,可以帮助大家更好地规划个人税务负担。

后期,瑞豐德永也将继续为大家整理其他国家的个人与实体税收居民身份认定,对此,若您个人有任何更进一步了解相关业务的需求,可联络我们进行咨询。

编辑推荐:

注册BVI公司哪些信息会被披露,BVI公司有哪些合规规则

境外贸易,在英国注册公司就必须要了解注册英国公司的贸易规定

香港税局如何判断香港公司是否有经营,及利得来自离岸收益?

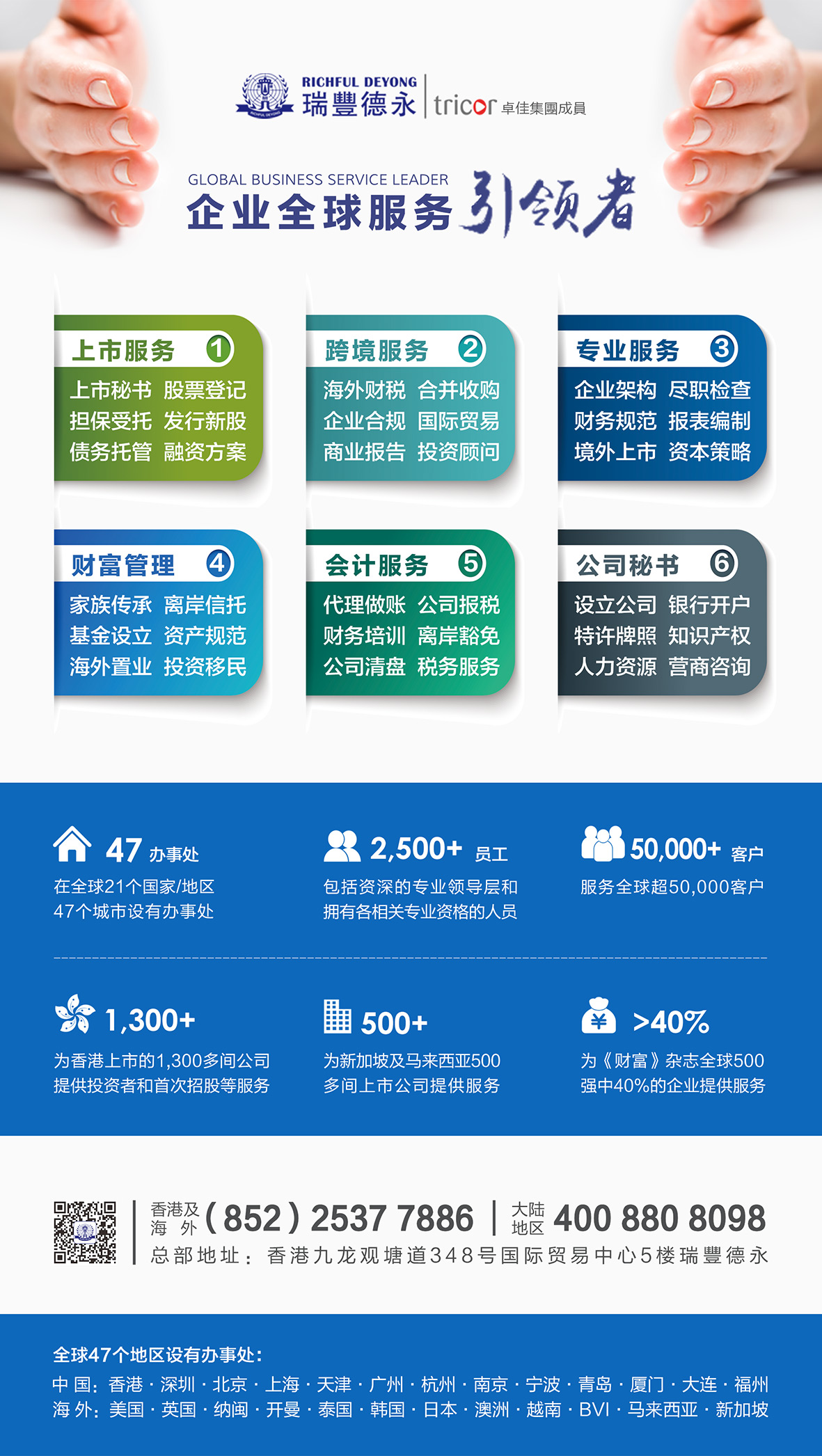

全球50多个国家/地区设有办事处。

包括资深的专业领导层和拥有各相关专业资格的人员。

包括财富杂志全球500强至初创公司等不同规模的企业。

资产行政管理规模达4950亿美元。

为1400家港股上市公司提供投资者和首次招股等服务。

为《财富》杂志全球500强中50%的企业提供服务。

tricor卓佳 | 瑞丰德永服务客户

行业:汽车、引擎和动力设备、自动驾驶

行业:汽车、飞机、引擎和动力设备

行业:工业设备, 工业和建造业, 可再生能源与环境, 机械, 运输

行业:金融软件、网络服务供应商

行业:安防产品、视频处理技术、视频分析技术