今年,美国为应对疫情,将联邦所得税的提交截止日期自动从2020年4月15日延长至2020年7月15日,而州税的减免情况还需在42个州及哥伦比亚特区进行各自确定。

美国纳税义务的纳税人都需要申报「联邦税」和「州税」

(1)联邦税由美国国税局 IRS 负责。

(2)州税则由居住地州政府各自负责。

此次报税延期适用于所有纳税人,包括:个人,信托和房地产,公司和其他非公司纳税人以及缴纳自雇税的人。

目前,美国财政部和国税局正在为个人和企业提供特殊的付款减免,包括:

个人:个人纳税申报表的所得税缴纳截止日期自动延至2020年7月15日,至多应缴2019年应纳税额100万美元。

此付款减免适用于所有个人回报,包括个体经营者,以及除C-Corporation外的所有实体,例如信托或遗产。国税局将自动向纳税人提供这一减免。纳税人无需提交任何其他表格或致电IRS即可获得此项减免。

企业:所得税支付的最后期限将自动延长至2020年7月15日,至多应缴纳2019年应纳税额中的1000万美元。

另外,对于企业,美国近几个月相继出台相关法案,以减轻企业的负担,除了联邦所得税提交延期外,减税措施还包括:

1.「新型冠状病毒援助、救济和经济安全法案」(CARES法案)

2.「薪酬保护计划」(Paycheck Protection Program)

3. 特殊时期企业的税收抵免

CARES法案企业税收救济措施

2020年3月27日,美国总统特朗普签署通过《新冠病毒援助、救济和经济安全法案》(以下简称“CARES法案”)。作为2万亿美元援助计划的重要部分,CARES法案为美国企业、个人和家庭制定了多项税收救济与税收优惠措施。

CARES法案下的税收条款适用于所有美国商业实体(无论其最终所有权结构如何),同时也适用于从事美国贸易或业务的外国实体。

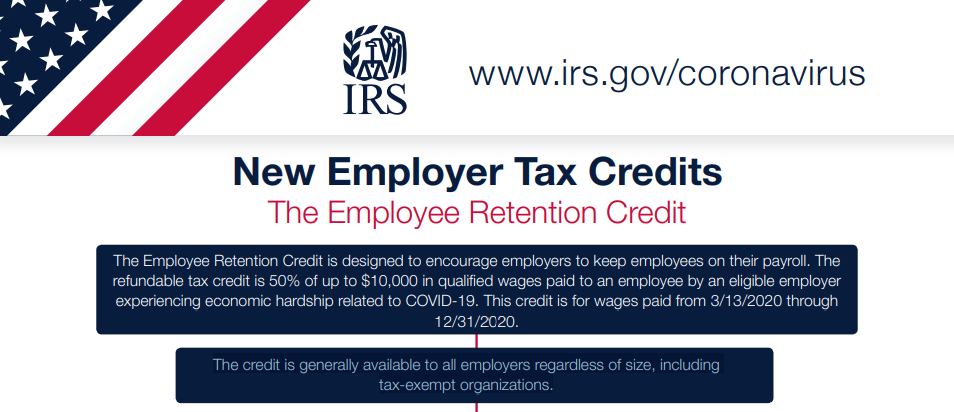

01 员工留任税收抵免

在CARES法案下,符合法定条件且全职员工数不超过100人的雇主,可就其在2020年3月13日至2020年12月31日期间为每位员工所支付的薪资税享有税收抵免,抵免金额为每位员工可适用薪资(上限为10,000美元)的50%。

该项税收抵免的法定条件为:雇主在2020年度内有业务经营,且满足以下两种情形之一:

1) 该项业务的经营因限制商贸、出行或集会的政府法令而部分或完全中断;

2) 在2020年某季度内,该雇主的总营业收入相比去年同季度减少超过50%;但是,当该雇主在2020年内之后的一个季度中的总营收大于去年同季度总营收的80%时,本项税收抵免停止适用。

注意:CARES法案的减税措施可能会导致某些纳税人超额支付2019年预缴纳税额10%或以上,纳税人可以通过填写4466表申请退还多缴的估计税款。

02 薪资税支付延期

雇主及个体经营者可延期支付自CARES法案生效至2020年底期间的应纳薪资税额,一半延期税额的支付日期推迟至2021年12月31日,另一半推迟至2022年12月31日。

03暂停对净营业亏损的限制

在CARES法案下,企业于2018年、2019年和2020年产生的净营业亏损可向前结转5年抵减以前5个年度的应纳税所得额。

注意:向前结转的净营业亏损将不得用于美国《国内税收法典》第965条下“境外利润回流”税费的计算。

04暂停对非公司纳税人营业亏损的限制

《国内税收法典》第461(l)(3)条对“超额营业亏损”的禁止将推迟至2020年12月31日之后再实行,这也意味着该限制将不会适用于2018、2019和2020年度。

超额营业亏损的暂时性解禁将意味着非公司纳税人(如个体经营者和合伙企业)可以通过申报更多实际营业亏损而减少其所得税负。

05加速替代性最低公司税抵免额的退还

替代性最低公司税已于2018年废止,而且在之前的税法规定下,公司于2018年以前支付的替代性最低公司税额会以税收抵免的形式自2018年起4年内退还至公司纳税人。

CARES法案允许公司纳税人以其2019年或2018年纳税申报为基础,申请在今年内退还其所有替代性最低公司税抵免额。

06放宽对经营性利息扣除的限制

根据《国内税收法典》第163(j)条的规定,除了特定小型企业以外,净经营性利息扣除不得超过纳税人“调整后应税收入”的30%, CARES法案将这一限制上调至50%,但该上调只适用于2019和2020纳税年度。

07额外折旧扣除可适用于“适格改善性财产”

CARES法案对2017年底美国税法改革制定的相关条款进行了修正,将纳税人对非住宅建筑内部进行的改善纳入100%额外折旧扣除范围内:纳税人对相关支出可进行一次性100%扣除,而无需按照原先的规定将该等支出分摊至39年并逐年进行折旧扣除。

该项计划旨在为500人以下的小型企业发放员工薪资提供支持,共为小型企业提供3490亿美元补助金,资金来源于“CARES法案”中的专项拨款。

该计划规定

申请的贷款中75%必须用于支付员工薪资成本,其余可以用来缴付店面的租金或贷款购置物业的利息,还有水电费和其它如电话费、上网费等,总数以维持小企业8个星期的运行为限。最高贷款额度为1000万美元,无需担保。条件是企业在今年2月15日前就已经开业,在疫情期间不解雇员工。

虽然PPP名义上也是贷款,而且规定还款期限为两年,利率为1%,只要符合条件也相当于白给了。

受到冠状病毒(COVID-19)严重影响的企业将有资格获得两项新的雇主税收抵免:

01病假抵免

如果员工因政府的隔离令或自我隔离,或出现感染病毒的症状等待诊断,无法工作(包括远程工作),则雇主可以获得带薪病假税收抵免优惠。按照国税局的规定,这类员工有权享受最多10天(80个小时)全薪病假,每天工资不超过511美元,总额不超过5,110美元。

02家庭休假抵免

如果员工因为需要照顾患有新冠肺炎的家人,或者因学校或幼儿园关闭(或其付费聘请的儿童看护人员因新冠疫情无法提供服务)需要照看子女而无法工作,雇主也可以享受税收抵免。国税局表示,这类员工可按照其正常工资水平的三分之二,每天不超过200美元,总额不超过2,000美元,获得最多两周(80个小时)带薪病假。

如果员工能够按照正常工资水平的三分之二,每天不超过200美元,总额不超过1万美元享受带薪家事假和病假,则合格雇主也可以享受税收抵免。此外,国税局表示:“最多10周符合要求的休假可以计入家事假税收抵免优惠。”

条件:企业员工必须少于500人,并且根据规定,需要支付合格病假/家事假期间的员工工资。

注意:获得了PPP项目贷款的企业不可享受该项优惠。

瑞豐德永提醒

以上便是近期美国国税局发布的相关税收减免措施与指引,提醒,联邦税务局的报税截止时间即将到期,请大家抓紧时间做账报税!

根据官方建议,尽量以电子形式呈交资料,若纸质版递交了资料但尚未处理,则不要提交第二份纳税申报表或写信给IRS来查询您的纳税申报表或经济影响付款的状态,一旦处理中心能够重新开放,将处理纸质退货。

瑞豐德永为美国正式注册代理人,可为您提供年审报税、做账审计、税务筹划等一站式服务,如果近期需要以上服务,可以联系我们进行咨询。

编辑推荐:

瑞豐德永见解 | 新政频发,海南迎来政策红利,成为全球投资“新热土”

注册伯利兹公司对企业有什么好处?如何申请伯利兹IFSC牌照

香港专才计划的“专”重点指哪些方面?香港专才移民全面解析

全球50多个国家/地区设有办事处。

包括资深的专业领导层和拥有各相关专业资格的人员。

包括财富杂志全球500强至初创公司等不同规模的企业。

资产行政管理规模达4950亿美元。

为1400家港股上市公司提供投资者和首次招股等服务。

为《财富》杂志全球500强中50%的企业提供服务。

tricor卓佳 | 瑞丰德永服务客户

行业:汽车、引擎和动力设备、自动驾驶

行业:汽车、飞机、引擎和动力设备

行业:工业设备, 工业和建造业, 可再生能源与环境, 机械, 运输

行业:金融软件、网络服务供应商

行业:安防产品、视频处理技术、视频分析技术