在新加坡,基金管理业务属于《证券及期货法》(Securities and Futures Act)规定的受监管活动,新加坡的基金管理人需要取得下列资质之一:

1.取得资本市场服务牌照(Capital Markets Services License),成为持牌基金管理公司(licensed fund management company,“LFMC”);或

2.登记为注册基金管理公司(registered fund management company,“RFMC”)。

LFMC可进一步分为公募基金管理公司(Retail LFMC)、合格投资者基金管理公司(A/I LFMC)和创业投资基金管理公司(VC LFMC)三类。

· Retail LFMC是可向公众募集资金和开展业务的公募基金公司;

· A/I LFMC是仅能向合格投资者(qualified investors)开展业务的管理公司,合格投资者主要包括:

(a)符合下列标准的高净值投资者(accredited investors):就个人而言,净资产超过200万新币[1](或等值外币),或金融资产净值超过100万新币(或等值外币),或最近12个月收入不少于30万新币(或等值外币);就公司而言,净资产超过1,000万新币(或等值外币);

(b)仅向(a)项所述高净值投资者发售的基金;

(c)机构投资者(institutional investors),包括但不限于中央政府及其下设机构(不限于新加坡)、多边组织、国际组织、银行、保险公司、信托公司、持有资本市场服务牌照的公司、受认可交易所、清算机构、存托机构等、金融监管机构(不限于新加坡)、养老基金;

或

(d)仅由上述高净值投资者和/或机构投资者组成的有限合伙企业。

· VC LFMC是指仅能管理创业投资基金的管理人,且创业投资基金须满足如下条件:

(a)将基金至少80%的认缴出资(扣除费用和支出)直接投资于成立未满10年的非上市创业型企业(unlisted business venture);

(b)不能持续开放认购,且不能任意由投资者赎回;及(c)仅能向高净值投资者及/或机构投资者进行募集。

· RFMC属于豁免持牌的管理公司,相较LFMC有更多业务限制,例如仅能向不超过30名合格投资者募集,且资产管理规模(不包括投资者认缴但未实缴的金额)不能超过2.5亿新币。

在新加坡设立基金可采取的传统组织形式主要包括公司型、有限合伙型和单位信托,市场对于此类传统基金结构也并不陌生,囿于篇幅,本文不作详述。

除了这些传统结构,新加坡政府于2018年通过颁布《可变资本公司法》(Variable Capital Companies Act 2018),创建了可变资本公司(“VCC”)这一新型基金结构,该法案预计于2019年第四季度生效。

VCC的推出为新加坡基金提供了更具吸引力的结构方案,其主要特点包括:

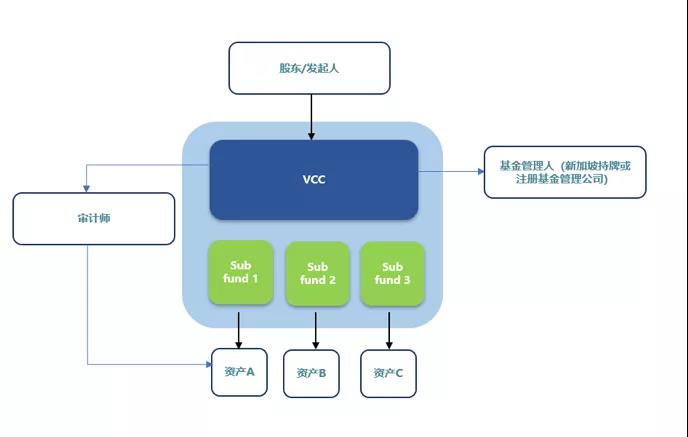

· 可作为单体公司基金,也可以作为伞形基金结构,在后者情形下子基金之间的资产和负债相互隔离;

· 可同时发行封闭式基金(如私募股权基金)和开放式基金(如对冲基金);

· 必须由新加坡持牌/注册基金管理公司担任管理人;

· 必须在新加坡有经营实质,且至少1名董事在新加坡境内居住,基金的董事可以由管理公司的代表或者董事担任;

· 有新加坡境内注册地址,且必须委聘新加坡境内的秘书公司;

· 有强制审计要求,且必须委聘新加坡境内的审计师;

· 无需召开年度股东大会,且无需公开股东名册;以及

· 允许现有新加坡境外的公司制基金可以转移至新加坡并注册为VCC。

VCC的大致结构图如下:

1. 基金税收优惠

新加坡针对基金的免税计划[2]主要包括:离岸基金免税计划(Offshore Fund Tax Exemption,Section 13CA of the SITA)[3]、新加坡境内基金免税计划(Onshore (Singapore Resident Company)Fund Tax Exemption Scheme,Section 13R of the SITA)和特级基金免税计划(Enhanced Tier Fund Tax Exemption Scheme,Section 13X of the SITA)。

(1) 离岸基金免税计划

该免税计划的适用需要满足以下两个条件:

(a)基金形式须为公司制;及

(b)不能是新加坡税务居民。

该类型的免税待遇对基金规模、基金支出和投资者策略没有要求,且无需经新加坡金融管理局(Monetary Authority of Singapore,“MAS”)批准,只要自行判断符合要求的,就无需进行纳税申报。

(2) 新加坡境内基金免税计划

该等免税待遇没有基金规模限制,但需要满足以下五个条件:

(a)基金形式须为公司制;

(b)基金必须是新加坡税务居民,即基金在新加坡成立且基金行政管理发生在新加坡境内(administration performed in Singapore);

(c)基金的行政管理人(fund administrator)必须是新加坡境内的行政管理人;

(d)每年在新加坡境内发生的商业支出至少为20万新币;及

(e)需要MAS的批准。

(3) 特级基金免税计划

该免税待遇适用于所有基金形式,包括公司、信托和合伙企业,且包括基金的共同投资实体、非公司型特殊目的公司(SPV)及两层以上的SPV,且不要求是新加坡居民。但该免税计划的适用需要满足以下四个条件:

(a)基金规模不低于5,000万新币;

(b)每年在新加坡境内发生的商业支出至少为20万新币;

(c)需要MAS的批准;及

(d)如果基金是在新加坡境内成立的基金,则基金的行政管理人必须是新加坡境内的行政管理人。

2. 管理人税收优惠

除基金之外,新加坡也有适用于基金管理人的税收优惠政策。原则上,基金管理人收取的管理费适用的所得税税率为17%,但根据“金融行业激励”(Financial Sector Incentive,FSI)计划,在满足下列主要条件及取得MAS批准的前提下,可以适用10%的优惠税率[4]:

(1)基金管理人是MAS批准的持牌/注册基金管理人;

(2)基金管理人至少聘用三名有经验的投资专业人员(experienced investment professionals),每名专业人员每月的工资至少为3,500新币,且实质性地从事基金管理活动;及

(3)基金管理人的资产管理规模不低于2.5亿新币。

在开曼群岛等离岸地的基金管理人受到经济实质法冲击的情况下,市场对新加坡等在岸资产管理中心的管理人和基金架构的关注度在持续上升。除了法律框架和税收优惠等硬实力,稳定的政治环境、完善的基础设施、领先的医疗和教育体系、多元化的文化背景和宜居的环境等软实力也有利于吸引海外基金及其管理团队在新加坡落地。

注释:

1:按照2019年9月6日国家外汇管理局公布的人民币汇率中间价,100新加坡元折合513.91元人民币。

2:新加坡目前施行的基金免税计划有效期截至2024年12月31日,在期限届满前,新加坡政府会视情况修改和延期(如需)。

3:当基金的管理人是新加坡持牌/注册的基金管理人时,无论基金是否在新加坡境内成立,其收入可能被视为来源于新加坡境内,并需在新加坡境内缴税。

4:现行税收激励计划有效期截至2023年12月31日,在有效期届满前,新加坡政府会视情况修改并延期优惠待遇(如需)。

编辑推荐:

公司章程有什么作用 如何制定公司章程【多图】【下载】

日本保护知识产权的法律法规有哪些?日本商标和中国商标注册有哪些异同

选择不同的美国商标注册基础,审查程序有什么不同?

全球50多个国家/地区设有办事处。

包括资深的专业领导层和拥有各相关专业资格的人员。

包括财富杂志全球500强至初创公司等不同规模的企业。

资产行政管理规模达4950亿美元。

为1400家港股上市公司提供投资者和首次招股等服务。

为《财富》杂志全球500强中50%的企业提供服务。

tricor卓佳 | 瑞丰德永服务客户

行业:汽车、引擎和动力设备、自动驾驶

行业:汽车、飞机、引擎和动力设备

行业:工业设备, 工业和建造业, 可再生能源与环境, 机械, 运输

行业:金融软件、网络服务供应商

行业:安防产品、视频处理技术、视频分析技术